הערכת שווי רכישה כוללת שימוש בניתוחים מרובים כדי לקבוע טווח מחירים אפשרי לתשלום עבור מועמד לרכישה. ישנן דרכים רבות להעריך עסק, אשר יכול להניב תוצאות שונות מאוד, בהתאם לבסיס כל שיטת הערכת שווי. שיטות מסוימות מניחות הערכת שווי המבוססת על ההנחה כי עסק יימכר במחירי פשיטת רגל, בעוד ששיטות אחרות מתמקדות בערך הגלום של הקניין הרוחני ובכוח המותגים של החברה, שיכולים להניב שווי גבוה בהרבה. ישנן שיטות הערכה רבות אחרות הנמצאות בין שני הקצוות הללו. להלן דוגמאות לשיטות הערכת שווי עסקי:

ערך חיסול . שווי פירוק הוא סכום הכספים שייגבה אם כל הנכסים וההתחייבויות של חברת היעד היו נמכרים או מסולקים. ככלל, שווי הפירוק משתנה בהתאם לזמן המותר למכירת נכסים. אם קיימת "מכירת שריפה" קצרת טווח, הסכום המוערך מהמכירה יהיה נמוך יותר מאשר אילו יתאפשר לעסק להתפרק על פני תקופה ארוכה יותר.

שווי נדל"ן . אם לחברה יש אחזקות נדל"ן משמעותיות, הן עשויות להוות את הבסיס העיקרי להערכת העסק. גישה זו עובדת רק אם כמעט כל נכסי העסק הם צורות שונות של נדל"ן. מכיוון שרוב העסקים שוכרים נדל"ן במקום להחזיק אותם, ניתן להשתמש בשיטה זו רק במספר מצומצם של מצבים.

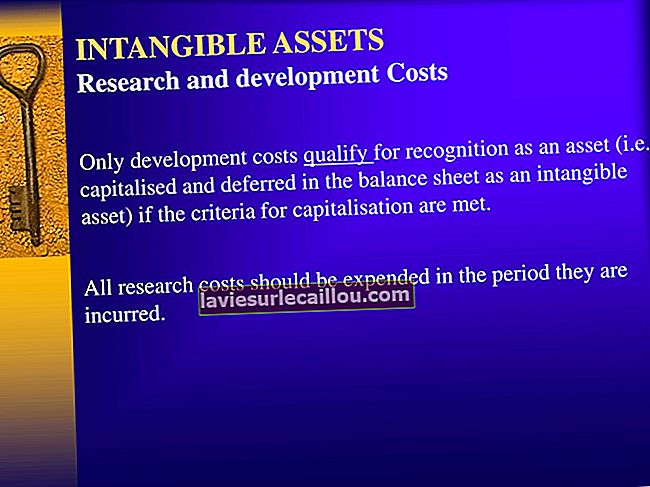

הקלה ממלוכה . מה לגבי מצבים שבהם לחברה יש נכסים בלתי מוחשיים משמעותיים, כמו פטנטים ותוכנות? איך תוכלו ליצור הערכת שווי עבורם? גישה אפשרית היא שיטת הפטור מתמלוגים, הכוללת אומדן התמלוגים שהחברה הייתה משלמת בגין הזכויות להשתמש בנכס בלתי מוחשי אם היה צריך להעניק לו רישיון מצד שלישי. הערכה זו מבוססת על דגימה של עסקאות רישוי לנכסים דומים. עסקאות אלה אינן מתפרסמות בדרך כלל, ולכן יכול להיות קשה להפיק את המידע ההשוואתי הדרוש.

ערך הספר . שווי ספרים הוא הסכום שיקבלו בעלי המניות אם נכסי החברה, ההתחייבויות והמניות המועדפות עליהם היו נמכרים או משולמים בדיוק בסכומים שבהם הם רשומים ברשומות החשבונאיות של החברה. אין זה סביר מאוד כי הדבר יתרחש בפועל מכיוון ששווי השוק בו יימכרו או יועברו פריטים אלה עשוי להשתנות בכמויות ניכרות מערכיהם הרשומים.

Enterprise value. What would be the value of a target company if an acquirer were to buy all of its shares on the open market, pay off any existing debt, and keep any cash remaining on the target’s balance sheet? This is called the enterprise value of a business, and it is the sum of the market value of all shares outstanding, plus total debt outstanding, minus cash. Enterprise value is only a theoretical form of valuation, because it does not factor in the effect on the market price of a target company’s stock once the takeover bid is announced. Also, it does not include the impact of a control premium on the price per share. In addition, the current market price may not be indicative of the real value of the business if the stock is thinly traded, since a few trades can substantially alter the market price.

ניתוח מרובה . קל למדי לאסוף מידע על בסיס המידע הכספי ומחירי המניות של חברות בבעלות ציבורית, ואז להמיר מידע זה לכפולי הערכת שווי המבוססים על ביצועי החברה. מכפילים אלה יכולים לשמש לאחר מכן להפקת הערכת שווי משוערת עבור חברה ספציפית.

תזרימי מזומנים מוזלים . אחת הדרכים המפורטות והמוצדקות להעריך עסק היא באמצעות תזרים מזומנים מהוון. לפי גישה זו, הרוכש בונה את תזרימי המזומנים הצפויים של חברת היעד, על בסיס אקסטרפולציות של תזרים המזומנים ההיסטורי שלה וציפיות לסינרגיות שניתן להשיג על ידי שילוב בין שני העסקים. לאחר מכן מוחל שיעור היוון על תזרימי מזומנים אלה כדי להגיע להערכה שוטפת של העסק.

ערך שכפול . רוכש יכול לשים ערך לחברת יעד על סמך אומדן ההוצאות שהיא תצטרך לבנות את העסק "מאפס". פעולה זו תהיה כרוכה בבניית מודעות הלקוחות למותג באמצעות סדרה ארוכה של פרסום וקמפיינים אחרים לבניית מותגים, כמו גם בניית מוצר תחרותי באמצעות כמה מחזורי מוצר איטרטיביים. יתכן שיהיה צורך לקבל אישורים רגולטוריים, תלוי במוצרים המעורבים.

ניתוח השוואה . צורה נפוצה של ניתוח הערכות שווי היא לסרוק רשימות של עסקאות רכישה שהושלמו בשנה-שנתיים האחרונות, לחלץ אותן עבור חברות הממוקמות באותו ענף ולהשתמש בהן כדי להעריך מה שווה חברת יעד. ההשוואה מבוססת בדרך כלל על מכפיל הכנסות או על תזרים מזומנים. מידע על רכישות דומות ניתן להפיק מתיקים ציבוריים או מהודעות לעיתונות, אך ניתן לקבל מידע מקיף יותר על ידי תשלום עבור גישה לכל אחד ממספר מאגרי מידע פרטיים שמצטברים מידע זה.

נקודת מחיר למשפיעים . נקודה חשובה שעלולה להשפיע על המחיר היא המחיר בו רכשו משפיעים מרכזיים לחברת היעד. לדוגמה, אם מישהו יכול להשפיע על אישור המכירה, ואותו אדם קנה מניות ביעד בסכום של 20 דולר למניה, זה יכול להיות קשה מאוד להציע מחיר שהוא 20 דולר או פחות ממנו, ללא קשר לשיטות הערכת שווי אחרות במחיר. לנקודת המחיר של המשפיע אין שום קשר לשווי, אלא רק התשואה המינימלית שמשפיעים מרכזיים מוכנים לקבל על עלות הבסיס שלהם.

הערכת שווי להנפקה . חברה בבעלות פרטית שבעליה רוצים למכור אותה יכולה להמתין להצעות של רוכשים פוטנציאליים, אך פעולה זו עלולה לגרום לוויכוחים על שווי החברה. הבעלים יכולים להשיג נקודת מבט חדשה על ידי הוצאת החברה לציבור בעיצומו של משא ומתן הרכישה. יש לכך שני יתרונות עבור החברה המוכרת. ראשית, זה נותן לבעלי החברה אפשרות להמשיך בהנפקה הראשונית ולבסוף להשיג נזילות על ידי מכירת מניותיהם בשוק הפתוח. כמו כן, היא מספקת חוות דעת שנייה בדבר הערכת השווי של החברה, בה המוכרים יכולים להשתמש במשא ומתן שלהם עם כל הרוכשים הפוטנציאליים.

רכישה אסטרטגית . אסטרטגיית הערכת השווי האולטימטיבית מנקודת מבטה של חברת היעד היא הרכישה האסטרטגית. זה כאשר הרוכש מוכן לזרוק את כל מודלי הערכת השווי ובמקום לשקול את היתרונות האסטרטגיים של בעלות חברת היעד. לדוגמא, ניתן לעודד רוכש להאמין שהוא צריך למלא חור קריטי בקו המוצרים שלו, או להיכנס במהירות לנישת מוצרים שנחשבת כמפתח להישרדותה בעתיד, או לרכוש חתיכת מפתח של קניין רוחני. במצב זה, המחיר ששולם עשוי להיות הרבה מעבר לסכום שכל בחינה רציונלית של הנושאים תציע אחרת.