החשבונאות החיונית למס הכנסה היא להכיר בהתחייבויות המס בגין אומדן מס הכנסה לתשלום ולקבוע את הוצאות המס לתקופה הנוכחית. לפני שנעמיק בנושא מס הכנסה, עלינו להבהיר כמה מושגים החיוניים להבנת החשבונאות הקשורה למס הכנסה. המושגים הם:

הבדלים זמניים . חברה רשאית לרשום נכס או התחייבות בשווי אחד לצרכי דיווח פיננסי, תוך שמירה על רישום נפרד של ערך שונה לצרכי מס. ההבדל נגרם על ידי מדיניות הכרת המס של רשויות המס, העשויות לדרוש דחייה או האצה של פריטים מסוימים לצרכי דיווח מס. הבדלים אלה הינם זמניים, שכן בסופו של דבר הנכסים יוחזרו וההתחייבויות יוסדרו, ובשלב זה יופסקו ההפרשים. הפרש שמביא לסכום החייב בתקופה מאוחרת יותר נקרא הפרש זמני החייב במס, ואילו הפרש שמביא לסכום השתתפות עצמית בתקופה מאוחרת יותר נקרא הפרש זמני לניכוי. דוגמאות להבדלים זמניים הם:

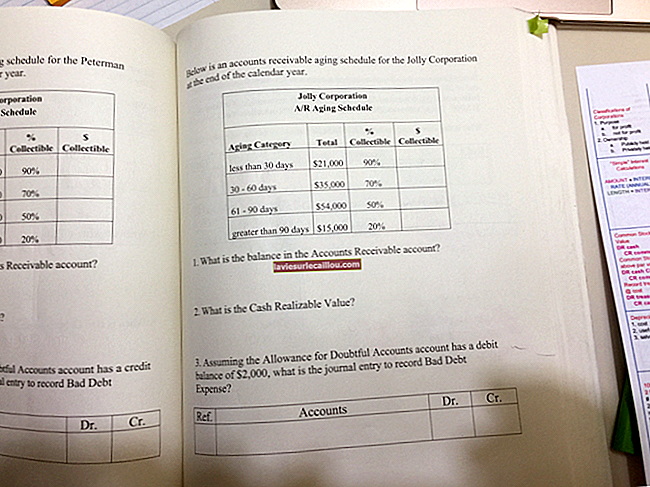

הכנסות או רווחים החייבים במס לפני שהם מוכרים בדוחות הכספיים. לדוגמא, לא ניתן יהיה לקזז באופן מיידי קצבה לחשבונות מסופקים, אלא יש לדחות זאת עד שהחייבים הספציפיים יוכרזו כחובות גרועים.

הוצאות או הפסדים המוכרים בניכוי מס לפני או לאחר הכרתם בדוחות הכספיים. לדוגמא, חלק מהנכסים הקבועים ניתנים לניכוי מס בבת אחת, אך ניתן להכירם רק באמצעות פחת ארוך טווח בדוחות הכספיים.

נכסים שבסיס המס שלהם מופחת בזיכוי מס השקעה.

Carrybacks ו carryforwards. חברה עשויה לגלות שיש לה יותר ניכויי מס או זיכויי מס (מהפסד תפעולי) מכפי שהיא יכולה להשתמש בהחזר המס של השנה הנוכחית. אם כן, יש לה אפשרות לקזז סכומים אלה כנגד ההכנסה החייבת או ההתחייבויות במס (בהתאמה) של החזרי המס בתקופות קודמות, או בתקופות עתידיות. החזרת סכומים אלה לדוחות המס של תקופות קודמות היא תמיד בעלת ערך רב יותר, מכיוון שהחברה יכולה להגיש בקשה להחזר מס בבת אחת. לפיכך, ניכויי המס העודפים או זיכויי המס מועברים תחילה, כאשר כל הסכומים שנותרו שמורים לשימוש בתקופות עתידיות. בסופו של דבר תוקף ההעברה יפוג, אם לא נעשה בו שימוש במספר מסוים של שנים. על חברה להכיר בקבלת סכום של מיסים ששולמו בשנים קודמות אשר ניתנים להחזר עקב החזר כספי.נכס מס נדחה יכול להתממש להעברה, אך יתכן עם קצבת שווי קיזוז המבוססת על ההסתברות שחלק מהזכות שלא יועברו לא תתממש.

נדחים והתחייבויות מס ו נכסים . כאשר קיימים הבדלים זמניים, התוצאה יכולה להיות נכסי מס נדחים והתחייבויות מס נדחות, המייצגים את השינוי במס שנשלם או יוחזר בתקופות עתידיות.

כל הגורמים הללו יכולים לגרום לחישובים מורכבים כדי להגיע למידע המס הכנסה המתאים להכרה ולדיווח בדוחות הכספיים.

חשבונאות חיונית למיסי הכנסה

למרות המורכבות הטמונה במס הכנסה, החשבונאות המהותית בתחום זה נגזרת מהצורך להכיר בשני פריטים שהם:

השנה הנוכחית . הכרה בהתחייבות מס או נכס מס, בהתבסס על סכום משוער של מיסי הכנסה לתשלום או להחזר עבור השנה הנוכחית.

שנים עתידיות . ההכרה בהתחייבות מס או נכס מס נדחה, בהתבסס על ההשפעות המשוערות בשנים הבאות על הפרשים זמניים וניתנים.

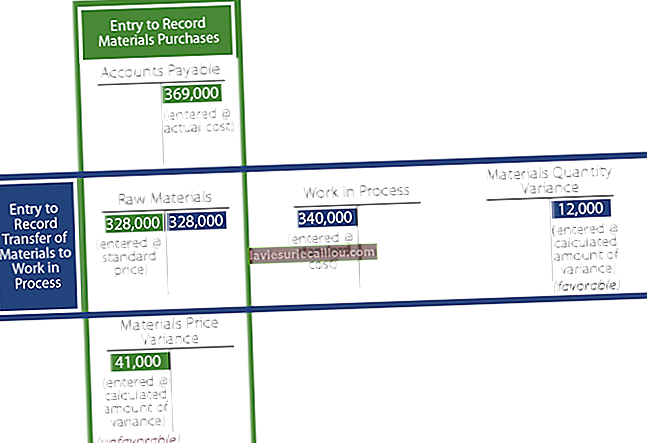

בהתבסס על הנקודות הקודמות, החשבונאות הכללית למס הכנסה היא: