הגדרת מניות מועדפת

מניה מועדפת היא סוג של מניה שמשלמת בדרך כלל דיבידנד קבוע לפני כל חלוקה לבעלי המניות הרגילות של המנפיק. תשלום זה הוא בדרך כלל מצטבר, ולכן יש לשלם כל תשלומים קודמים מושהים לבעלי המניות המועדפים לפני שניתן לבצע חלוקות לבעלי המניות הרגילות. עם זאת, המחזיקים במניות מועדפות בדרך כלל זוכים ביתרון זה בתמורה לוותר על זכותם לחלוק בכל רווח נוסף שנוצר על ידי החברה, דבר המגביל את הסכום לפיו המניות יכולות להעריך את שווין לאורך זמן.

מאפייני מניות מועדפים

במקרה של פירוק, יש לשלם את מחזיקי המניות המועדפות לפני בעלי מניות רגילות, אך לאחר בעלי חוב מאובטח. לבעלי מניות מועדפים יכולה להיות מגוון רחב של זכויות הצבעה, החל מאף ועד לשליטה על הרשות הסופית של הישות.

דיבידנדים מניות מועדפים יכולים להופיע כסכום קבוע (כגון 5 דולר) או כאחוז מהמחיר הנקוב של המניה המועדפת. לדוגמא, דיבידנד של 10% על מניות מועדפות בסך 80 דולר הוא דיבידנד של 8 דולר. עם זאת, אם המניה המועדפת נסחרת בשוק הפתוח, אז מחיר השוק יתנודד וכתוצאה מכך אחוז דיבידנד שונה. לדוגמא, קהילת ההשקעות סבורה כי דיבידנד של 10% על מחיר מניה מוגדר של 80 דולר גבוה משיעור השוק, ולכן הוא מציע את מחיר המניה, כך שמשקיע משלם 100 דולר למניה. המשמעות היא שהדיבידנד בפועל על המניה המועדפת הוא עדיין 8 דולר, אך כעת הוא ירד ל -8% מהסכום ששילם המשקיע. לעומת זאת, אם קהילת ההשקעות סבורה שהדיבידנד נמוך מדי, היא מציעה את מחיר המניה המועדפת.ובכך להגדיל למעשה את שיעור התשואה למשקיעים חדשים.

תכונות מניות מועדפות

שלא כמו מניות רגילות, ישנן מספר תכונות שניתן להוסיף למניה מועדפת כדי להגדיל את האטרקטיביות שלה למשקיעים או להקל על החברה המנפיקה לקנות בחזרה. אתה יכול לבחור להשתמש רק באחת מהתכונות הבאות, או כמה בבת אחת כדי להשיג את יעדי החברה ולעמוד בצרכי המשקיעים:

ניתן להתקשר . תכונה זו מעניקה לחברה אפשרות לרכוש מניות מועדפות בחזרה בתאריכים ספציפיים ובמחירים קבועים מראש. תכונה זו שימושית לאותן חברות המצפות כי יוכלו להשיג מימון בריבית נמוכה יותר במקומות אחרים בעתיד הקרוב. הם מתנגדים לרוכשי המניות המועדפות, שאינם רוצים למכור בחזרה את מניותיהם ואז יש להניח כי הם צריכים להשתמש בכספים כדי להשיג השקעות בעלות תשואה נמוכה במקום אחר.

מכונית עם גג פתוח. תכונה זו מעניקה למשקיעים אפשרות להמיר את המניה המועדפת עליהם למספר מניות קבוע מראש של המניות הרגילות של החברה בשלב כלשהו בעתיד. תכונת ההמרה נקבעת בתחילה על יחס המרה שאינו אטרקטיבי למשקיעים בנקודת הרכישה. עם זאת, אם מחיר המניה הרגילה עולה, אז המשקיעים יכולים להמיר למניה רגילה, ואז עשויים למכור את המניה כדי לממש רווח מיידי. לדוגמא, משקיע משלם 100 דולר עבור נתח מניות מועדפות שממיר לארבע מניות מהמניות הרגילות של החברה. המניה הרגילה נמכרת בתחילה תמורת 25 דולר למניה, כך שמשקיע לא ירוויח שום רווח בהמרה. עם זאת, זה מאוחר יותר עולה ל 35 $ למניה, ולכן משקיע יהיה נוטה להמיר למניות רגילות ולמכור את ארבע מניות המניות הרגילות שלו בסכום כולל של 140 $,בכך קוצר רווח של 40 $ למניה במניות מועדפות שנרכשו. זה נחשב לתכונה בעלת ערך אם יש ציפייה שערך החברה יעלה עם הזמן.

מצטבר . אם החברה אינה מצליחה לשלם דיבידנדים לבעלי המניות המועדפים עליה, נאמר כי דיבידנדים אלה הם "בפיגור", והתכונה המצטברת מאלצת את החברה לשלם להם את מלוא הסכום של כל הדיבידנדים שלא שולמו לפני שהיא יכולה לשלם דיבידנדים למשותף שלה. בעלי מניות. זהו מאפיין נפוץ של מניות מועדפות.

משתתף . משקיעים עשויים לרצות את היכולת להשתתף בכל הרווחים הנוספים של החברה שנותרו לאחר ששולמו הדיבידנדים המועדפים עליהם. תכונה זו יכולה לקצץ עמוקות ברווחים העומדים לרשות בעלי המניות הרגילים, ולכן מתנגדת להם. מאפיין ההשתתפות מוענק בדרך כלל רק על ידי חברות שאין להן אמצעי אחר לגייס הון.

מבין תכונות המניות המועדפות שצוינו כאן, התכונה הניתנת להתקשרות פחות אטרקטיבית למשקיעים, ולכן נוטה להפחית את המחיר שישלמו עבור מניות מועדפות. כל שאר התכונות אטרקטיביות יותר עבור המשקיעים, ולכן נוטות להעלות את המחיר שישלמו עבור המניה.

אין שום סוג של מלאי מועדף "boilerplate". במקום זאת, חברות מגדירות את התכונות המשויכות להיצע המניות המועדף עליהן כדי לעמוד בדרישות שקבעו משקיעים פוטנציאליים. במקרים רבים, השגת נקודת מחיר מסוימת למכירת מניות מועדפות תדרוש כי ההנפקה תכלול תכונות מסוימות. ללא תכונות אלה, חברה עשויה לגלות שהיא חייבת למכור במחיר נמוך יותר למניה, או שאינה מסוגלת למכור את המניות כלל.

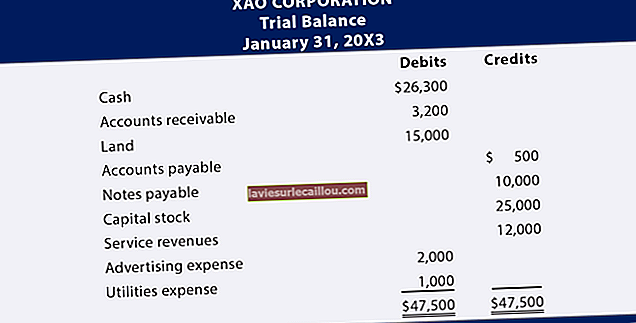

דוגמא למניות מועדפות

דוידסון מוטורס מוכרת 10,000 מניות ממניות סדרה A המועדפות עליה, ששוויה הנקוב הוא 100 דולר ומשלם דיבידנד של 7%. קהילת ההשקעות סבורה כי שיעור הדיבידנד הוא מעט מעל לשיעור השוק הנוכחי בהשקעות דומות, ולכן היא מציעה את מחיר המניה עד 105 דולר למניה. דוידסון מוטורס רושמת את הנפקת המניות עם הערך הבא: