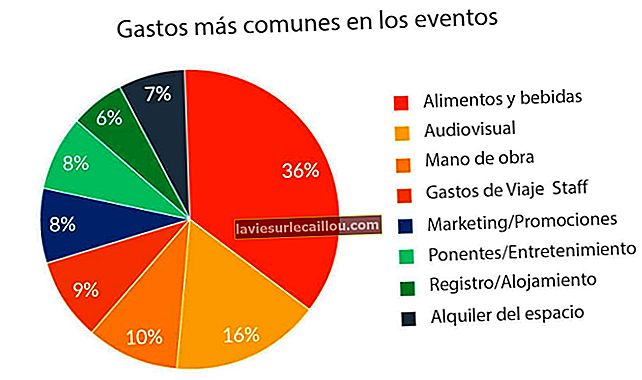

מגן מס הוא השימוש המכוון בהוצאות חייבות במס לקיזוז ההכנסה החייבת במס. כוונת מגן המס היא לדחות או לבטל חבות מס. זה יכול להוריד את שיעור המס האפקטיבי של עסק או אדם פרטי, וזה חשוב במיוחד כאשר ההכנסה המדווחת שלהם גבוהה למדי. דוגמאות להוצאות חייבות במס המשמשות כמגן מס הן:

תשלום כספים עבור תרומות צדקה, כדי לחייב את התרומות כהוצאה חייבת במס

הכנסת חוב, על מנת לחייב את הוצאות הריבית הקשורות כהוצאה חייבת במס

הוצאות רפואיות, על מנת לחייב את התשלומים כהוצאה חייבת במס

רכישת רכוש קבוע על מנת לגבות פחת מואץ או הפחתה (במקרה של נכסים בלתי מוחשיים) כהוצאה חייבת במס

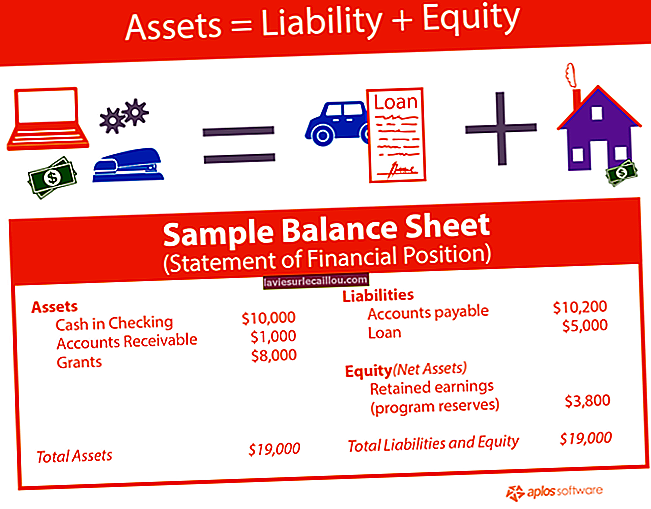

שווי מגן המס מחושב כסכום ההוצאה החייבת במס, כפול שיעור המס. לפיכך, אם שיעור המס הוא 21% ולעסק יש הוצאות ריבית של 1,000 דולר, ערך מגן המס של הוצאות הריבית הוא 210 דולר.

ניתן להשתמש באסטרטגיית מגן המס כדי להעלות את ערך העסק, מכיוון שהיא מקטינה את חבות המס שבדרך אחרת תפחית את ערך נכסי הישות. יש להשתמש בהשפעות מגן המס בכל ניתוחי תזרים המזומנים, מכיוון שכמות המזומנים ששולמה במיסים מושפעת.

אסטרטגיות מגן מס זמינות הן להחזר מס עסקי והן להחזר מס. הדוגמא הקלאסית לאסטרטגיית מגן מס לאדם הוא לרכוש בית עם משכנתא. הוצאות הריבית הקשורות למשכנתא ניתנות לניכוי מס, אשר מקוזזות לאחר מכן בהכנסה החייבת של האדם, וכתוצאה מכך הפחתה משמעותית בחבות המס שלו.