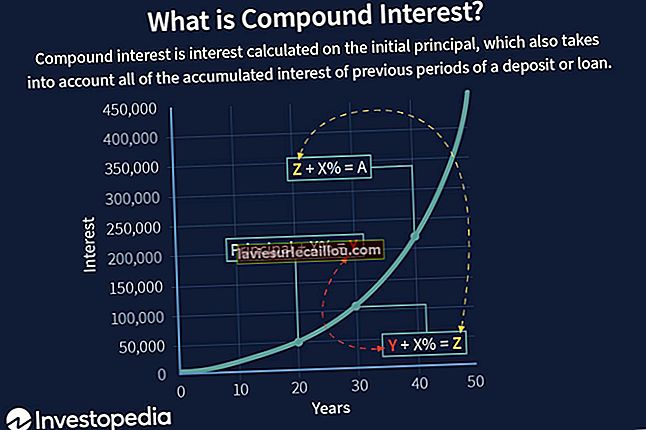

שיטת הריבית האפקטיבית הינה טכניקה לחישוב הריבית בפועל בתקופה על בסיס סכום השווי בספרים של מכשיר פיננסי בתחילת התקופה החשבונאית. לפיכך, אם הערך בספרים של מכשיר פיננסי יורד, כך גם גובה הריבית הקשורה; אם הערך בספר עולה, כך גם גובה הריבית הקשורה. שיטה זו משמשת לחשבון פרמיות אג"ח והנחות באג"ח. פרמיית אג"ח מתרחשת כאשר המשקיעים מוכנים לשלם יותר משוויו הנקוב של האג"ח, מכיוון שהריבית המוצהרת שלה גבוהה משיעור הריבית בשוק. הנחה באג"ח מתרחשת כאשר המשקיעים מוכנים לשלם רק פחות מערכו הנקוב של האג"ח, מכיוון שהריבית המוצהרת שלה נמוכה משיעור השוק המקובל.

שיטת הריבית האפקטיבית עדיפה על פני שיטת היישור לחיוב פרמיות והנחות במכשירים פיננסיים מכיוון שהשיטה האפקטיבית מדויקת במידה ניכרת על בסיס תקופה לתקופה. עם זאת, קשה יותר לחשב אותו מאשר שיטת הקו הישיר, שכן יש לחשב מחדש את השיטה היעילה מדי חודש, בעוד ששיטת הקו הישר מחייבת את אותו הסכום בכל חודש. לפיכך, במקרים בהם סכום ההנחה או הפרמיה אינו מהותי, מקובל להשתמש בשיטת קו ישר. בסוף תקופת ההפחתה הסכומים המופחתים בריבית האפקטיבית ובשיטות קו ישר יהיו זהים.

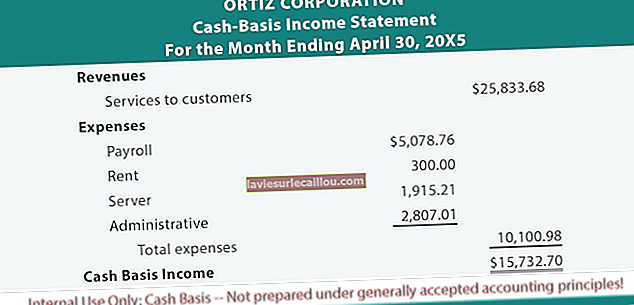

אם ישות קונה או מוכרת מכשיר פיננסי בסכום שאינו הסכום הנקוב שלו, המשמעות היא ששיעור הריבית שהוא מרוויח או משלם על ההשקעה שונה מהריבית הנקובה ששולמה על המכשיר הפיננסי. לדוגמא, אם חברה רוכשת מכשיר פיננסי תמורת 95,000 $ שיש לו סכום פנים של 100,000 $ ושמשלמת ריבית של 5,000 $, הריבית בפועל שהיא מרוויחה על ההשקעה היא 5,000 $ / 95,000 $, או 5.26%.

על פי שיטת הריבית האפקטיבית, הריבית האפקטיבית, המהווה מרכיב מרכזי בחישוב, מקזזת את תזרים המזומנים העתידי והצריכים הצפויים לאורך חיי מכשיר פיננסי. בקיצור, הכנסות או הוצאות ריבית שהוכרו בתקופת דיווח הינן שיעור הריבית האפקטיבי מוכפל בסכום הספרי של מכשיר פיננסי.

כדוגמה, חברת Muscle Designs, המייצרת ציוד הרמת משקולות עבור סניפים קמעונאיים, רוכשת איגרת חוב שהסכום הקרן הנקוב שלה הוא 1,000 דולר, אותו ישלם המנפיק בשלוש שנים. לאג"ח יש ריבית קופון של 5%, המשולמת בסוף כל שנה. שריר קונה את האג"ח תמורת 900 דולר, המהווה הנחה של 100 דולר מסכום הפנים של 1,000 דולר. Muscle מסווג את ההשקעה כמוחזקת לפדיון ורושם את הערך הבא: