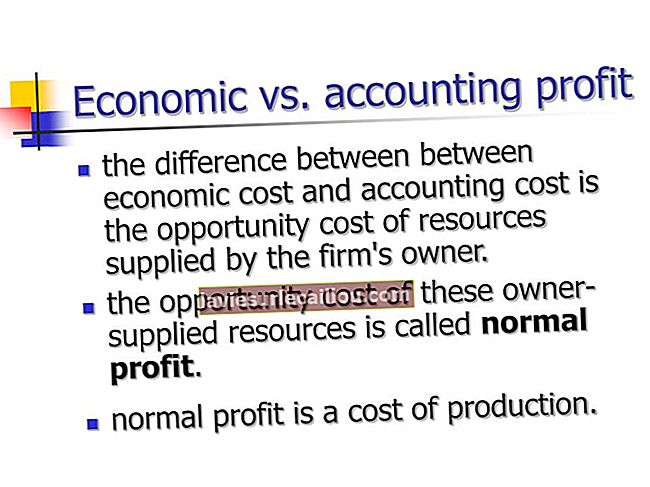

השתתפות מהותית מתרחשת כאשר משלם המס מעורב בעסק על בסיס קבוע, רציף ומהותי. אם כן, משלם המסים יכול לסמן את התיבה "השתתפות מהותית" בטופס 1040 שלו. ככל הנראה משקיע חיצוני בעסק אינו עוסק בהשתתפות מהותית בעסק, מכיוון שהוא רק מספק כספים לישות. לעומת זאת, המנהל הכללי של עסק עוסק בהשתתפות מהותית, ומעורב באופן פעיל במספר כלשהו של החלטות עסקיות.

משימות המקושרות בדרך כלל למשקיע אינן מזכות את האדם בהשתתפות מהותית. לפיכך, אין די בסקירת דוחות כספיים, מתן ייעוץ או מעקב אחר פעולות ללא כל מעורבות פעילה בעסק. במקום זאת, האדם נחשב למשקיע פסיבי.

ההבדל העיקרי בין השתתפות מהותית לבין השקעה פסיבית הוא שמשקיע פסיבי יכול לנכות רק הפסדי פעילות פסיבית מהכנסה מפעילות פסיבית. הכנסה מפעילות פסיבית היא התמורה מהשקעות פיננסיות כאשר האדם אינו מעורב באופן פעיל בעסק. התוצאה של הבחנה זו היא כי הפסד פסיבי העולה על סכום ההכנסה הפסיבית אינו יכול לשמש בניכוי עד שנת מס מאוחרת יותר בה קיימת הכנסה פסיבית יותר לשימוש כקיזוז.

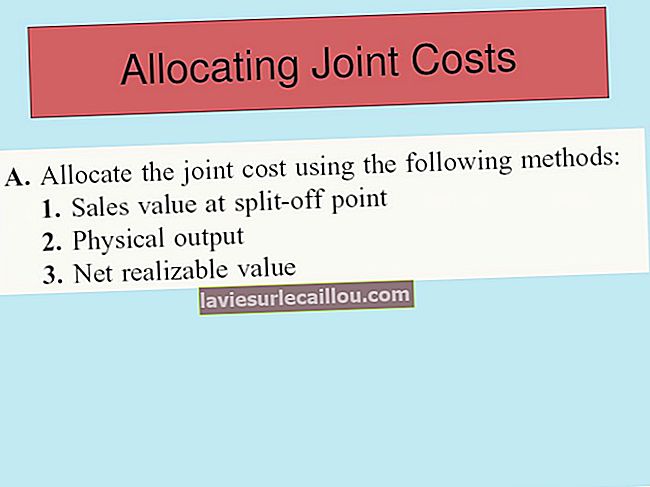

מס הכנסה קבע כמה קריטריונים שמשלם המס יכול להשתמש בהם כדי לראות אם הוא השתתף באופן מהותי בעסק. חלק מקריטריונים אלה הם:

משלם המסים עבד לפחות 500 שעות בעסק במהלך שנת המס; אוֹ

משלם המסים עשה כמעט את כל העבודה בפעילות; אוֹ

משלם המסים עבד יותר מ -100 שעות בפעילות ואף אחד אחר לא עבד יותר שעות; אוֹ

משלם המסים השתתף באופן מהותי בפעילות בכל חמש עשרה השנים האחרונות.

מס הכנסה פחות יאפשר תביעה להשתתפות מהותית אם משלם המסים מתגורר במרחק ניכר ממקום העבודה, או מפקח על מספר עסקים או השקעות, או שלא קיבל פיצוי מהעסק.