סקירה כללית על שיטת ההון

שיטת ההון החשבונאית משמשת לחשבונך בהשקעה של ארגון בגוף אחר (המוחזק). משתמשים בשיטה זו רק כאשר למשקיע יש השפעה משמעותית על המושקע. לפי שיטה זו, המשקיע מכיר בחלקו ברווחים והפסדים של המושקע בתקופות בהן רווחים והפסדים אלה באים לידי ביטוי גם בחשבונות המושקע. כל רווח או הפסד שהוכר על ידי הישות המשקיעה מופיע בדוח רווח והפסד. כמו כן, כל רווח מוכר מגדיל את ההשקעה שרשמה הגורם המשקיע, ואילו הפסד מוכר מקטין את ההשקעה.

נעשה שימוש בשיטת ההון העצמי רק כאשר המשקיע יכול להשפיע על ההחלטות התפעוליות או הכספיות של המושקע. אם אין השפעה משמעותית על המושקע, המשקיע במקום זאת משתמש בשיטת העלות כדי להסביר את השקעתו.

יישום שיטת הון

מספר נסיבות מצביעות על יכולתו של משקיע להשפיע באופן משמעותי על המדיניות התפעולית והפיננסית של מוחזקת, כולל:

נציגות הדירקטוריון

השתתפות בקבלת מדיניות

עסקאות פנים-ישויות שהן מהותיות

מחלף אנשי ניהול פנים-ישות

תלות טכנולוגית

שיעור הבעלות של המשקיע בהשוואה לזה של משקיעים אחרים

אם יש למשקיע 20% ומעלה ממניות ההצבעה של המושקע, הדבר יוצר הנחה כי בהעדר ראיות הפוכות, למשקיע יש יכולת להשפיע באופן משמעותי על המושקע. לעומת זאת, אם אחוז הבעלות הוא פחות מ -20%, ישנה הנחה כי אין למשקיע השפעה משמעותית על המושקע, אלא אם כן הוא יכול להפגין יכולת אחרת. בעלות מהותית או אפילו רוב ברשות צד אחר אינה מושקעת אינה מונעת בהכרח מהמשקיע להשפיע באופן משמעותי גם על המושקע.

אם משקיע מחזיק ב -20% ומעלה ממניות ההצבעה של משקיע, הוא עדיין לא יכול להשפיע באופן משמעותי על המושקע (אם כי יש צורך בראיות דומיננטיות להפך להוכחת הנקודה). להלן רשימה של אינדיקטורים שאינם כוללים כי משקיע אינו יכול להשפיע באופן משמעותי:

התנגדותו של המשקיע להשפעת המשקיע, כפי שמעידים תביעות או תלונות לרשויות הרגולטוריות.

המשקיע חותם על הסכם למסירת זכויות משמעותיות כבעל מניות.

לקבוצה אחרת של בעלי מניות יש בעלות ברוב, ומפעילה אותה ללא התחשבות בדעותיו של המשקיע.

המשקיע אינו מצליח להשיג מידע מספיק ליישום שיטת ההון העצמי.

המשקיע אינו מצליח להשיג ייצוג בדירקטוריון המשקיע.

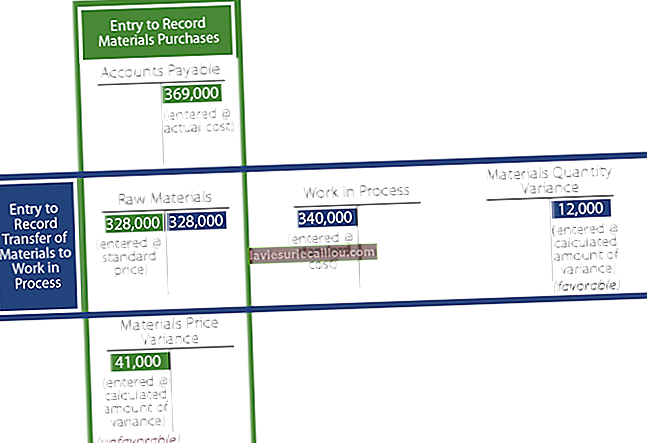

חשבונאות שיטת הון

לפי שיטת ההון העצמי, המשקיע מתחיל כבסיס בעלות ההשקעה המקורית שלו בחברה המושקעת, ואז מכיר בתקופות הבאות את חלקו ברווחים או בהפסדים של החברה המושקעת, הן כמתאמים להשקעה המקורית שלו כפי שצוין על מאזן, וגם בדוח רווח והפסד של המשקיע.

חלק הרווחים של המושקעת שהמשקיע מכיר מחושב על פי אחוז הבעלות של המשקיע על המניות הרגילות של המושקעת. בעת חישוב חלקו ברווחי המושקע עליו על המשקיע גם לחסל רווחים והפסדים פנים-ישיים. יתר על כן, אם המשקיע מנפיק דיבידנדים למשקיע, על המשקיע לנכות את סכום הדיבידנדים מהסכום הספרי של השקעתו במושקע.

אם החברה המושקעת רושמת התאמות ברווח כולל אחר, על המשקיע לרשום את חלקו בהתאמות אלה כשינויים בחשבון ההשקעה, עם התאמות הון הולם. ההתאמות הפוטנציאליות של משקיע לרווח כולל אחר כוללות את הפריטים הבאים:

רווחים והפסדים לא ממומשים על ניירות ערך זמינים למכירה

פריטי מטבע חוץ

רווחים והפסדים, עלויות שירות או זיכויים קודמים ונכסי מעבר או התחייבויות הקשורות להטבות פנסיה ואחרות לאחר פרישה

אם המשקיע אינו מתועד בזמן להעביר את תוצאותיו הכספיות למשקיע, אז המשקיע יכול לחשב את חלקו מהכנסות המושקעות מהמידע הכספי העדכני ביותר שהוא מקבל. אם קיים איחור בזמן בקבלת מידע זה, על המשקיע להשתמש באותו פרק זמן בדיווח על תוצאות מוחזקות בעתיד, על מנת להיות עקבי.

דוגמה לשיטת הון

ABC אינטרנשיונל רוכשת 30% מניות בתאגיד Blue Widgets. בתקופת הדיווח האחרונה הכחול יישומונים מכיר ב -1,000,000 דולר מהרווח הנקי. על פי דרישות שיטת ההון העצמי, ABC רושמת 300,000 $ מסכום הרווח הנקי הזה כהכנסות על השקעתה (כפי שדווח בדוח רווח והפסד), מה שמגדיל גם את סכום ההשקעה שלה (כפי שדווח במאזן ABC).