שיעור התשואה הנדרש הוא התשואה המינימלית שמשקיע מצפה להשיג באמצעות השקעה בפרויקט. משקיע בדרך כלל קובע את שיעור התשואה הנדרש על ידי הוספת פרמיית סיכון לאחוז הריבית שיכולה להיות מושגת על ידי השקעת כספים עודפים בהשקעה נטולת סיכון. שיעור התשואה הנדרש מושפע מהגורמים הבאים:

סיכון ההשקעה . חברה או משקיע עשויים להתעקש על שיעור תשואה נדרש גבוה יותר עבור מה שנתפס כהשקעה מסוכנת, או על תשואה נמוכה יותר על השקעה בסיכון נמוך יותר בהתאמה. ישויות מסוימות אף ישקיעו כספים באג"ח ממשלתיות עם תשואה שלילית אם האג"ח נתפסות כבטוחות מאוד.

נזילות ההשקעה . אם השקעה אינה יכולה להחזיר כספים למשך מספר שנים, הדבר מגדיל למעשה את הסיכון של ההשקעה, מה שמגדיל בתורו את שיעור התשואה הנדרש.

אינפלציה . יש לייצב את שיעור התשואה הנדרש על גבי שיעור האינפלציה הצפוי. לפיכך, שיעור אינפלציה צפוי גבוה יגדיל באופן דרסטי את שיעור התשואה הנדרש.

שיעור התשואה הנדרש שימושי כמדד או סף, שמתחתיו מושלכים פרויקטים והשקעות אפשריים. לפיכך, זה יכול להיות כלי מצוין למיון במגוון אפשרויות השקעה. עם זאת, ההנהלה עשויה לבחור במכוון להתעלם ממדד זה ולהשקיע רבות בתחום הנחשב לחשיבות אסטרטגית ארוכת טווח לעסק; במקרה זה, הצפי הוא ששיעור התשואה הנדרש אכן יתמלא, אך בנקודה טובה בעתיד.

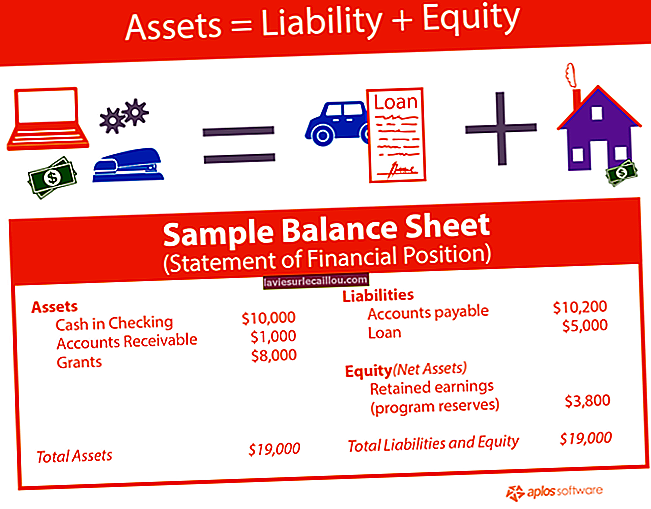

שיעור התשואה הנדרש אינו זהה לעלות ההון של עסק. עלות ההון היא העלות שהעסק לוקח בתמורה לשימוש בחוב, במניות מועדפות ובמניות רגילות שניתנו לו על ידי המלווים והמשקיעים. עלות ההון מייצגת את שיעור התשואה הנמוך ביותר שעליו עסק צריך להשקיע כספים, שכן כל תשואה מתחת לרמה זו תייצג תשואה שלילית על חובו והונו. שיעור התשואה הנדרש לעולם לא צריך להיות נמוך מעלות ההון והוא יכול להיות גבוה משמעותית.

גובה שיעור התשואה הנדרש, אם גבוה מדי, מניע ביעילות את התנהגות ההשקעה להשקעות מסוכנות יותר. לפיכך, שיעור תשואה של 3% יאפשר להשקיע במגוון הזדמנויות בסיכון נמוך, בעוד ששיעור תשואה של 15% עשוי לבטל את אפשרויות הסיכון הנמוך יותר, ולהשאיר למשקיע מספר קטן בהרבה של סיכון גבוה יותר הזדמנויות השקעה חלופיות.

שיעור התשואה הנדרש מכונה גם שיעור המשוכות.